住宅を買うとき多くの人が利用する住宅ローン、大きな金額・長期間にわたる契約です。少しの金利の違いでトータル支払額に何十万円も差がでたり、プランの選び方が将来の人生設計に影響を与えたりします。

どんな選び方をすべきか、注意すべきポイントは何か解説します。「あっちを選べばよかった、、〇万円損した!」と後悔することがなくなります。

住宅ローンの選び方・ポイント

住宅ローン選びで多くの人が気にするのが金利です。どの金融機関もアピールしていて一番目につくので、住宅ローンを選ぶ = 金利の良いところを選ぶ という発想だけになりがちです。

しかし重要なのはあなたのトータル支払額を安く抑えることですよね? 金利はそのための1要素に過ぎません。

住宅ローンの選び方によって費用が変わるもの、住宅ローンを選ぶときに注目すべき3つのポイントは↓です。

- 金利支払分

- 手続き諸費用

(借り換え手数料) - 生命保険

すべてを考慮したうえで住宅ローンを比較しましょう。

今 金利が一番安いのは何%なのか、まずは現実を知っておくのもおすすめです。良さそうな住宅ローンプランを見つけた、でもじつは相場より金利が高かった・・また比較検討やり直し・・という無駄がなくなります。

No.1金利の住宅ローンにすると何万円安くなるか調べられるサービスを使うと便利です。その金融機関で借りられるか事前審査もできます。あなたが選べる、現実的な最安の金利は何%か知ることができます。

金利支払分

選び方・ポイントの1つ目は金利です。

金利には3タイプあり、その中から選ぶことになります。それぞれの特徴は↓です。

変動型

| 特徴 | : | 経済状況によって金利が上下する |

| メリット | : | 金利が低めに設定されている |

| デメリット | : | 金利が上昇するリスクがある |

| 向いている人 | : | 返済期間が短い人 |

固定期間選択型

| 特徴 | : | 当初一定期間は固定金利、その後金利プランを再度選択 |

| メリット | : | 変動金利と固定金利の中間的な位置づけ |

| デメリット | ||

| 向いている人 | : | 状況に合わせて決断したい人 |

全期間固定型

| 特徴 | : | 返済完了まで金利が変わらない |

| メリット | : | 資金計画が立てやすい |

| デメリット | : | 金利が高めに設定されている |

| 向いている人 | : | 計画的に人生を進めたい人 |

金利に最も差が出るのは金利プランです。変動型だと0.5%くらい、全期間固定型だと1%くらいです。続いて差が出るのは金融機関です。例えば都市銀行の場合、変動型だと0.5~0.8%、全期間固定型だと1~1.7%くらいの幅があります(2019年5月現在)。

金利がどう変化しているかはマンション価格・住宅ローン金利10年間の推移グラフをご覧ください。直近の動向を一目で知ることができます。

住宅ローンの毎月の支払は、正確にいうと金利支払い分と元本返済分にわかれています。

金利支払い分 = 住宅ローンの残高 × 金利 で決まります。

住宅ローン残高:4000万円

金利(年利) :1%

↑の場合、金利支払い分をざっくり計算すると

4000万円 ×1% = 40万円/年

1か月あたり3.3万円です。

毎月の支払のうち、金利支払い分を引いた残りが元本返済分となりローン返済にあてられます。月の支払いが12万円だとすると金利支払い分:3.3万円・元本返済分:8.7万円。ローン残高が8.7万円減るということです。

金利が高い = 金利支払い分が高い・元本返済分が少ない

だからなかなかローンが減らずトータル支払額が高くなってしまうのです。

手続き諸費用

選び方・ポイントの2つ目は諸費用、ローンを契約するためにかかる費用です。

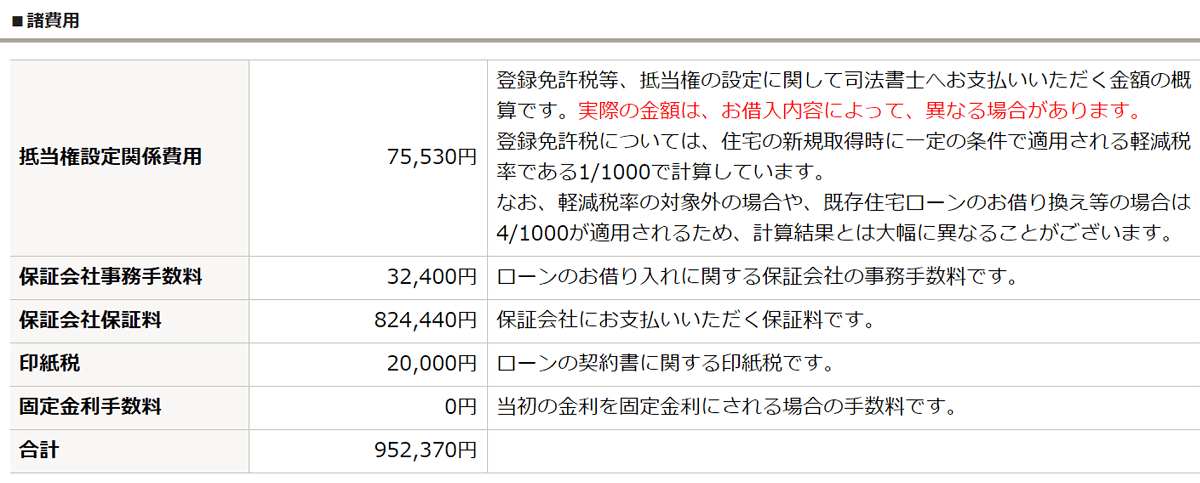

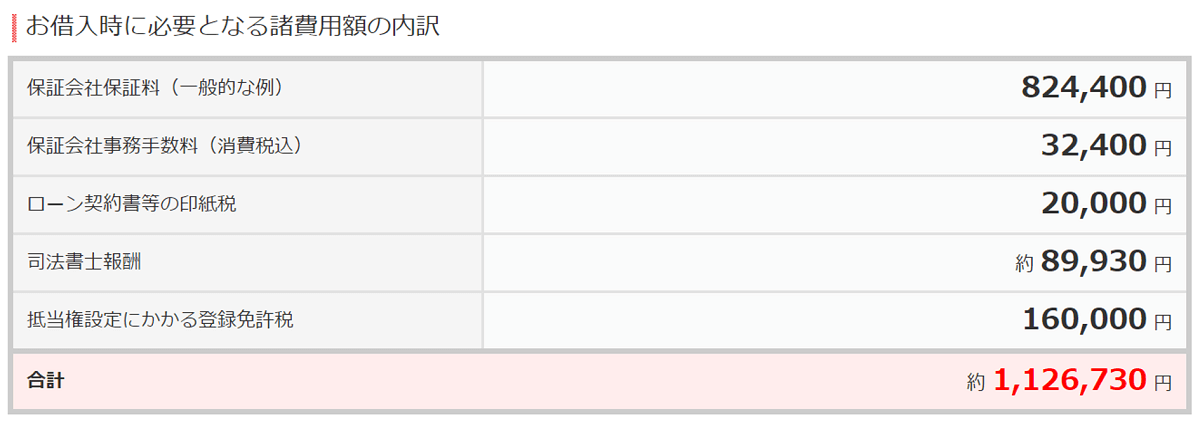

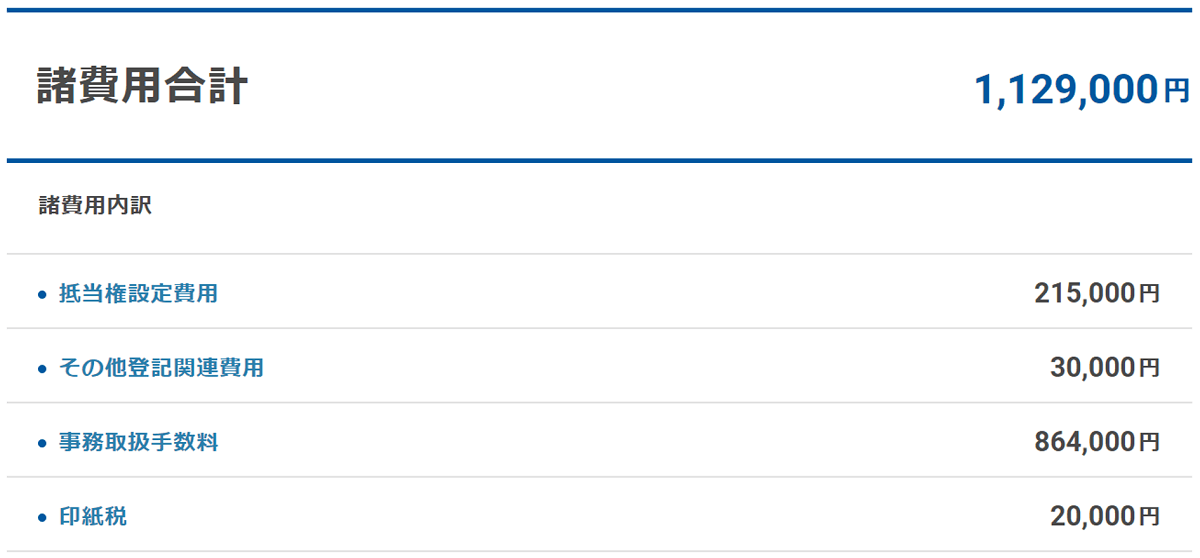

例えば↓の住宅ローンを組む場合、住宅ローン保証料、事務手数料、司法書士費用、印紙税などで合計100万円程度かかります。

借入額 :4000万円

金利プラン:変動金利

借入期間 :35年間

諸費用だけで100万円もかかる。あなたはこの事実をご存知でしたか?

注目すべきは金融機関ごとの差です。先ほどの条件でシミュレーションしたのが↓です。

みずほ銀行:952,370円

三菱UFJ銀行:1,126,730円

住信SBIネット銀行:1,129,000円

金融機関ごとの諸費用、最大で18万円程度の差があることがわかります。トータル支払額が18万円違う。これを金利差で表現すると↓の場合0.02%程度の差といえます。

借入額 :4000万円

金利 :1%(固定)

返済期間:35年

総支払額:43,610,126円

借入額 :4000万円

金利 :0.98%(固定)

返済期間:35年

総支払額:43,461,823円

引用元:住宅保証機構

諸費用の差は決して小さくありません。金融機関ごとの諸費用の差も考慮して住宅ローン選びをするべきです。

生命保険

選び方・ポイントの3つ目は生命保険です。

お金を借りる話なのになぜ保険?と思う人もいるかもしれません。住宅ローンは大きなお金を借りて長期間にわたって返済していくもの、あなたに万が一があった場合の備えが必要です。

そのため住宅ローンのプランには生命保険がセットになったものがあります。万が一があった場合、住宅ローンの残高がゼロになったり減額される団体信用生命保険いわゆる団信と呼ばれるものです。

一般的な生命保険と同じように、死亡・がん・長期入院などいろいろなケースに備えた保障プランがあります。

団体信用生命保険付きの住宅ローンを組むことは、新たに生命保険に加入するのと同じです。保険を 団信 + 生命保険 トータルで考えていくことになります。

あなたに万が一があった場合の備えを

| 住まい | : | 住宅ローンの団信でカバー |

| 生活の保障 | : | 生命保険でカバー |

と考えて今の生命保険を見直し、保険料を適切なレベルに抑えることができます。もし毎月3000円 安くできれば、35年間のトータル支払額で126万円の差が出ます。

実は、住宅ローンを契約するとき「生命保険を見直してみては?」とアドバイスをくれる金融機関はあまりありません。住宅ローンをあつかう営業マンの立場的に、他社の生命保険を正確にシミュレーションするのが難しいからです。

団体信用生命保険がついているのか、死亡・がん・長期入院どこまで保障しているのか、あなたの目で比較して住宅ローンを選びましょう。

保険の見直しで不安を感じる人は保険の専門家に相談するのも良い方法です。どの住宅ローンを組もうと思っているか候補を決定してから相談しましょう。

住宅ローン選びの落とし穴

住宅ローン選びには多くの人がハマりがちな落とし穴があります。それは選びたいプランを選べないというものです。

住宅ローンはあなたの「借りたい」と金融機関の「貸したい」両方が一致して初めて契約となるもの。携帯電話のように「この会社のこの料金プランにする!」とあなたの一方的な希望で選ぶことはできません。

落とし穴にハマりがちな要因、それを避ける方法を解説します。

不動産会社 提携の住宅ローン

不動産会社で住宅を買う場合、住宅ローンを組む金融機関をいくつか紹介してもらえます。自分で探す手間が省けるメリットがある反面、あなたにとってベストなプランを選べないデメリットがあります。

住宅ローンを組める金融機関は何十社もありますが、不動産会社が紹介してくれるのはほんの数社です。しかも紹介先での契約を強くおすすめしてくるケースがあります。不動産会社は金融機関から紹介料をもらえるからです。

限られた選択肢しか無く、自分より知識のある人からおすすめされたら、たとえベストな選択で無くてもなんとなく納得して決めてしまいがちです。

それを避ける方法は、たくさんの住宅ローンの選択肢を知り、同じ基準で比較して、最新の相場を知ることです。

タイミング的には、購入物件の目星をつけた段階・購入申し込みの前・不動産会社から金融機関を紹介される前がベストです。

ローンを組む金融機関は自分で決めると言うと不動産会社は良い顔をしないかもしれません。紹介料がもらえなかったり手続きが増えたりするからです。でもそれはあなたのデメリットではありません。

住まいに関わるお金について、満足な結果を手に入れているのは住宅ローンを自分で選んだ人だという調査結果もあります。はっきり意思表示できるように知識をつけておきましょう。

すでに不動産会社 提携の住宅ローンで組んでしまっている場合、借り換えることで返済額を安くできるかもしれません。住宅ローンは毎月支払っていくもの、少しの差だとしても積み重ねると大きくなります。気になる人は今の金利をチェックしてみましょう。

住宅ローンの審査

もう一つの落とし穴、それは審査です。

あなたが「この金融機関のこの住宅ローンプランを契約したい!」と思っても審査に落ちてしまえば契約できません。金融機関は、あなたが将来的にわたって返済を続けられるか↓のような項目で審査します。

- 健康状態

- 借入時の年齢

- 完済時の年齢

- 担保評価

- 勤続年数

あなたが選べるベストな住宅ローン、それは当然ながら審査に通った金融機関の中にしか選択肢がありません。

審査は、事前審査・本審査の2段階があります。事前審査はネットから申し込めます。あなたが選べる住宅ローンはどれか、金利・諸費用・保険の条件はどう違うか、事前審査をして明らかにしておくと良いでしょう。

事前審査ではどの金融機関でも同じような項目の入力が求められます。1度の入力だけでたくさんの金融機関に審査申し込みしてくれるサービスもあります。

複数の住宅ローンを自分で比較したい人にはおすすめの方法です。あなたにとってベストな住宅ローンはどれか最小限の手間で比較することができます。

事前審査には↓のような項目の入力が必要です。審査のためには あなたや物件について具体的な情報が必要になります。手元に準備してから入力を進めていきましょう。

- 借入希望の金額

- 借入希望の期間

- 前年度の年収

- 購入物件の価格

- 購入にかかる諸費用

- 購入物件の住所

- 購入物件の情報(専有面積・建物構造など)

まとめ

住宅ローンの選び方、多くの人がハマりがちな落とし穴を紹介しました。

住宅ローンは少しの違いで支払額に何十万円も差がでたり、人生設計に影響を与えたりします。初めてで分からなくて不安も大きいと思います。

正しい選択をするコツは、選択肢を増やすことと比較することです。後悔することのないようにしっかり比較しましょう。