家は人生の中で最大の買い物といえるもの、いろいろな心配が次から次へわいてきます。そのひとつが家を買うタイミングでしょう。

賃貸で家賃を払い続けるのはもったいない、でも今の年齢で買ってローン払っていけるかな・・結婚や子供で家族が増えたりライフスタイルが変わったり、今買って後悔しないかな・・そんな不安を抱えている人のため、みんなは何歳で家を買っているのか紹介します。

独身・夫婦・子持ちなどのライフスタイル別にくわえて年収別にも深く掘り下げてその平均を紹介します。あなたと同じようなライフスタイルの人がいつ家を買っているのか、目安を知ることができます。

あなたの人生の選択肢

人生の中でいつか家を買うのかそれとも一生買わないのか、それは求める求めるライフスタイルによります。買う・買わないを含めて、あなたにどんな選択肢があるのかまず整理します。

いつか家を買う

いつか家を買う、そんな人は人生の大きな転機に買うケースが多いです。

結婚したタイミング

結婚して二人の新居として家を買うパターンです。夫婦としての新たな生活のスタートだから新築に住みたいと考える人も多いです。

子供が産まれるタイミング

家族が増えて手狭になりそうだから家を買うパターンです。夫婦がお互いに生活リズムや働き方を理解できるようになり、それに合った住まいを考える人が多いです。

子供が大きくなったタイミング

子供の人生のために住み着く場所を考えて家を買うパターンです。子供は小学校に進学すると友達が増えたり交友関係が広がって行ったりします。そんな時期に備えて長く住める場所に自分の家を持ちたいと考える人が多いです。

家を買わない

いっぽう家を買わずに人生を送るケースです。

賃貸物件に住む

賃貸物件に住み続けるパターンです。近隣トラブルがあっても気軽に引っ越せる、資産価値の下落リスクが無いなどのメリットがあるいっぽう、家賃に貸主の利益を含んでいるためトータル費用としては割高、気密性・防音・耐震など住居の質が劣るケースがあるというデメリットがあります。

親の住居に住む

親と同居したり、親の住居を相続するケースです。住み慣れた家なので落ち着いて暮らせるメリットがあるいっぽう、パートナーにとっては赤の他人が生活した空間、築年数が経過していてメンテナスに手間がかかるケースがあるというデメリットがあります。

あなたのこれからの人生、どのパターンを望みますか?

みんなが買ってるタイミング・年齢

総務省 統計局では住宅・土地統計調査で日本国民の住宅事情を詳しく調査しています。この統計をもとに、「いつか家を買う」という選択をした人はいつ家を買ったのかそのタイミングを紹介します。

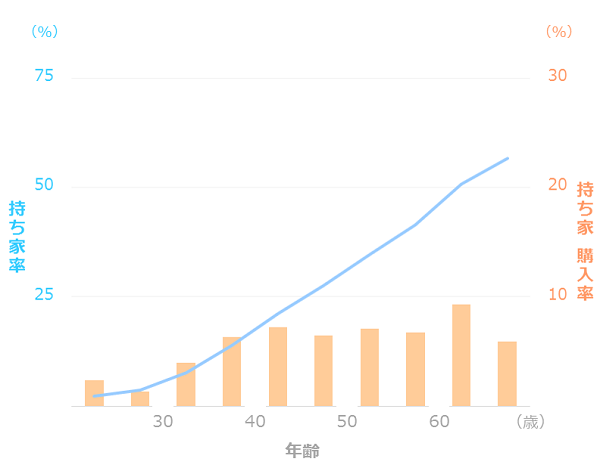

単身世帯

まずは単身世帯です。世帯主の年齢ごとの持ち家率と、その年齢で家を購入した人の割合をグラフにすると↓のようになります。

引用元:統計局 住宅・土地統計調査

青色の折れ線グラフは世帯主の年齢ごとの持ち家率です。グラフの右端 60代になると持ち家率は50%を超えています。独身の人であっても2人に1人は家を買っているということです。

オレンジ色の棒グラフはその年齢で家を購入した人の割合です。1つ若い年代との持ち家率の差から算出しています。

単身世帯で家を購入した人が一番多いのは60代前半、その割合は9.3%です。仕事を引退するタイミングで家を買う人が多いと推測できます。

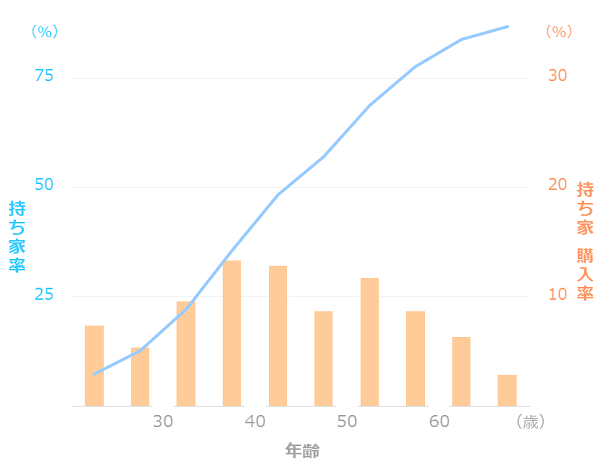

夫婦のみ世帯

続いて夫婦のみの世帯です。

引用元:統計局 住宅・土地統計調査

夫婦のみ世帯で家を購入した人が多いのは30代後半~40代前半、その割合はどちらも13%前後です。合計すると約26%、夫婦のみ世帯の1/4以上は40歳前後に家を買うということです。

収入が安定して将来が見通せるようになってきて、その後の人生プランがイメージできてきたタイミングで買う人が多いと推測できます。

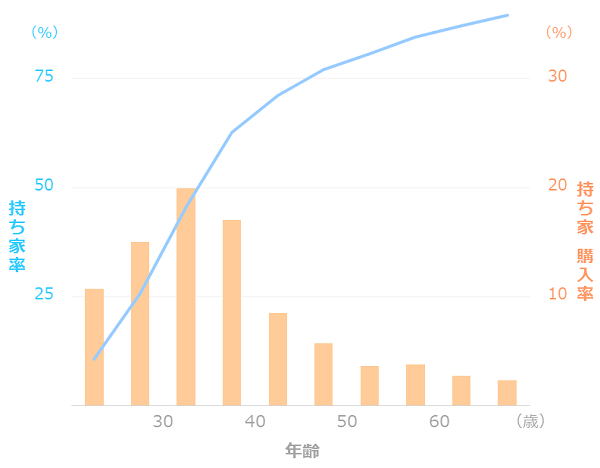

夫婦・子供世帯

夫婦と子供からなる世帯です。

引用元:統計局 住宅・土地統計調査

夫婦・子供世帯で家を購入した人が多いのは30代前半、その割合は19.9%となっています。

厚生労働白書をもとにすると第1子出生時の平均年齢は男性が32歳、女性が30歳と推測できます。家の購入・第一子の出生、ともに平均年齢は30代前半ということです。

以上の2つの事実から、いつか家を買うという人は子供が産まれたタイミングで買うケースが多いことが推測できます。

20代後半~30代後半までを合計すると持ち家購入率は52%にもなっています。子持ち世帯の1/2以上は30代までに家を買っているということが分かりました。

世帯年収と家購入タイミングの関係

世帯年収と家の購入とは密接な関係があります。将来にわたった収入の見通しを考えておく必要があったり、年収によって住宅ローンで借りられる金額が変わったりするからです。

先ほどのグラフで持ち家率の高かった夫婦のみ世帯、夫婦・子供世帯について、持ち家購入率を世帯年収ごとに分けると↓のようになります。

夫婦のみ世帯

| 世帯年収 | 30~34歳 | 35~39歳 | 合計 |

| 300万円未満 | 3.3% | 7.2% | 10.5% |

| 300~500万円 | 8.1% | 11.3% | 19.4% |

| 500~700万円 | 9.3% | 13.9% | 23.2% |

| 700~1000万円 | 10.1% | 16.8% | 27.0% |

| 1000万円以上 | 17.2% | 17.6% | 34.8% |

世帯年収が多くなるほど持ち家購入率が高くなっています。

世帯年収300~500万円の人のなかで30代で家を買う人は19.4%ですが、1000万円以上になると34.8%、約1.8倍であることが分かります。年収が多い人ほど家を買うタイミングが早いといえます。

夫婦・子供世帯

| 世帯年収 | 30~34歳 | 35~39歳 | 合計 |

| 300万円未満 | 11.4% | 11.0% | 22.4% |

| 300~500万円 | 17.6% | 14.8% | 32.4% |

| 500~700万円 | 17.1% | 15.0% | 32.1% |

| 700~1000万円 | 19.0% | 17.5% | 36.6% |

| 1000万円以上 | 22.3% | 20.2% | 42.5% |

こちらも同じく世帯年収が多くなるほど持ち家購入率が高い傾向が見えます。

しかし夫婦のみ世帯と比べると年収による差が少なくなっていることが分かります。世帯年収300~500万円と1000万円以上との比較は約1.3倍にとどまっています。

夫婦・子供世帯にとって30代は多くの人が家を買っているタイミングです。世帯年収の多い少ないに関わらず家を買っている人が多いことが分かります。

住宅ローンと家購入タイミングの関係

実際に家を買うとき頭を悩ませるのが「いくらの家を、何年ローンで買うか」です。ローン=借金、昔も今も家を買うほとんどの人がしている事とはいえ初めてなので不安は大きいです。

家を買うときに知っておくべき住宅ローンに関する事実を紹介していきます。

住宅ローンの年数

家を買うとき、みんな何年の住宅ローンを組んでいるのでしょうか。

住宅金融支援機構の発表によると、新規貸出した住宅ローンの平均年数は25.6年です(2016年度)。内訳を詳しくみると↓のようになっています。

| 20年ローン | 14% |

| 25年ローン | 28% |

| 30年ローン | 41% |

| 35年ローン | 13% |

住宅ローン年数を考えるときに考慮すべきは今のあなたの年齢です。多くの人は働いているうちに返済したいと考えるからです。

日本では高年齢者雇用安定法により60歳を定年としている会社が多いです。希望者は定年後も65歳まで雇用延長が可能なことも法律で定められています(とはいえ給与は大幅に下がるのが一般的です)。

あなたはいま何歳ですか?60歳歳まであと何年ありますか?

住宅ローンは平均的な25年で組む、そして60歳の定年までに返済すると考えると、家を買うべきタイミングは35歳までということになります。

家の購入額

もうひとつ頭を悩ませるのが、いくらの家を買うのか、予算をいくらにするかです。それを考えるとき助けになるのが収入額です。

20代の若いうちはまだ働き始めで将来の収入見込みが立てづらい時期です。いっぽう30歳を過ぎると仕事が安定してきて将来の見込みが立てやすくなります。30歳を過ぎると家を買う人が増える背景にはこんな理由があると考えられます。

家の購入額の目安としてよく言われている基準を紹介します。

年収の5倍

多くの住宅関連サイトで言われている基準が「年収の5倍」です。年収が500万円だとすると、購入額は2500万円くらいまでということになります。

月支払い額 手取りの1/3

賃貸の場合によく言われるのが「家賃の目安は手取り収入の1/3」です。これをローン返済額に置き替えて計算してみます。

年収500万の場合、手取りは約400万円です。ボーナスが年2回、1ヶ月ずつだとすると、毎月の手取りは約28万円です。

返済期間25年、金利1%の住宅ローンを組んで手取りの1/3である約9万円を毎月返済する、そんなプランを試算すると借入額は約2500万円になります。

どちらの場合でも、年収500万円のときの家の購入額目安は2500万円となりました。あなたの購入予算を決めるときに参考にしてください。

ローンの頭金

いざローンを組んで家を買う!というとき最後に迷うのが頭金の額です。

頭金はできるだけ多くすべきと年配の方からアドバイスされた。まとまったお金が無いからまだ家を買うタイミングで無いかも。そんな人もいるかも知れません。でもその考え方は少し古いです。

頭金の効果は金利によって大きく変わります。

いまや全期間固定の金利プランでも1%を切っているものがあります(2018年5月現在)。平均的な年数である25年ローンを組んだとしても、1%以下の金利で借りられる時代です。

いっぽう30年前(あなたの親世代といえるかもしれません)1990年あたりは変動金利プランにもかかわらず5%前後です。実際に適用される金利は金融機関の優遇によりもう少し安かったかもしれませんが、それでも現在と比べるととても高い水準であったことが分かります。

金利の違いによって頭金の効果がどう変わるのか比較します。↓の条件で家を買って住宅ローンを組んだとき、ローン完済までの支払い総額を試算すると表のようになります。

<家> 購入額 :2500万円

<ローン> 返済期間 :25年間

返済方法 :元利均等

金利プラン:全期間固定

| 頭金 なし | 頭金 1000万円 | 差 | |

| 金利5% | 4384万円 | 3631万円 | 754万円 |

| 金利3% | 3557万円 | 3134万円 | 423万円 |

| 金利1% | 2827万円 | 2696万円 | 131万円 |

金利5%の場合、頭金なし・2500万円全てローンで組むと、総支払額は4384万円になります。えっ・・?と目を疑うかもしれませんが、昔はそんな時代だったのです。

家を買った年、金利として払わなければいけないのは 2500万円×5%=125万円、毎月約10万円です。これを超える額を払ってはじめて元本が減っていくという仕組みです。

頭金を1000万円入れることによりこれが毎月約6万円に減ります。元本返済の効率が良くなるので、25年間の支払総額では約750万円も差がつくのです。

金利が高かった時代、頭金はできるだけ多くすべきというのは正論でした。まとまったお金が1000万円あったら750万円も得できたからです。

でも金利1%の時代になってその効果は薄れています。1000万円必死になって貯めたとしても得できるのは130万円、30年前の1/6です。

もし頭金を貯めることに時間と労力を使ってしまっているのなら一度冷静に考えてみてはいかがでしょうか。たまたま運命的に良い物件に出会ったというのはよく聞く話です。

早めに物件探しを始めておいたほうが、物件の良し悪しを見極める力がついて、良い物件を見逃すことがなくなり、素敵な住まいに巡り会えるかもしれません。

自分たちだけで考えるのは不安だらけ!という人にはプロのアドバイザーを頼る方法があります。物件のことに加えて、理想の住まい探しの進め方やローンのことも同時に相談できます。

不安を口にして相談することで、モヤモヤした悩みがスッキリ整理できたり新たな気づきがあったり、住まい探しが着実に前進します。相談は無料です。

電話で自宅から相談できるサービスもありますが予約が必要です。土日祝の良い時間帯は予約の競争率が高いので気をつけてください。

あなたは何万円まで住宅ローン組めるのか、もし借り換えたら何万円お得になるのか、あなたのライフプランに合った一番お得な銀行はどこなのか、ちゃんと調べたことありますか?

あなたにどんな選択肢があるのか正しく知る方法は「仮審査」です。ネット上での一般的な情報ではなく、あなたの条件をもとに銀行が仮審査してるので正しい情報が知れます。

複数社に一括で申し込んで比較できる便利なサイトもあります。一番お得な銀行はどこなのか、借り換えたら何万円お得になるのか、比較してみましょう。

まとめ

家を買うタイミングに関わるいろいろな事実を紹介しました。家は人生のなかで大きな買い物なので正確な情報にもとづいて正しい決断をすることが大切です。あなたと家族で大切な時間を過ごすため、良い物件をしっかり見極めてタイミングを逃さないようにしてください。

家は地域によって価格が違います。マンションか戸建てか住まいのスタイルも違います。持ち家 or 賃貸、マンション or 戸建て、東京のどの地域にどんなライフスタイルの人が多いのか詳しく知りたい人は東京の持ち家率、23区・市部地域別一覧をご覧ください。どの地域にどんな住まいを手に入れている人が多いか知ることができます。

誰しも気になるのが持ち家と賃貸、どっちがお得なのかです。35年間のトータル費用を比べるとどんな差があるのか実際の物件でシミュレーションした結果もあわせてご覧ください。